Archive for the ‘個人・法人 事業’ Category

平成26年から白色申告者も記帳・帳簿保存が必要となります。

平成26年から事業、不動産、山林の所得(儲け)を生じる業務を行う全ての人に記帳や帳簿保存の義務化が始まります。

(平成25年までは一定の人のみ義務化されていました。)

https://www.nta.go.jp/tetsuzuki/shinkoku/shotoku/kojin_jigyo/

青色申告・白色申告…

御自身で起業されている方・そうでない方も一度は耳にした事があるかもしれません。

記帳や帳簿のレベルは3段階に分かれておりそれぞれにメリット・デメリットがあります。

① 白色申告

・ メリット

届出等の手続きが不要。 法改正で全ての人に記帳義務が生じる事になるが、 青色申告に比べ簡易な方法で記載しても良い。

(一つ一つの取引を入力せず日々の取引の合計額をまとめて記載、等)

・ デメリット

赤字の繰越が不可。 減価償却資産の特例(30万未満の資産は一括経費化できる等)を受ける事ができない。

家族従業員の給料の支給額制限がある、等

② 青色申告

特別控除10万と65万に分かれます。

※ 特別控除:利益から10万または65万を引く事ができます。

例)一年間で65万の利益とすると白色申告者は65万の儲け(所得)のまま、青色申告者は10万控除の場合55万の儲け、65万控除の場合0円の儲け。

(お金は減らないのに儲け、税金が変わります。)

・ メリット(白色の裏返しです。)

3年間赤字の繰越が可能。 減価償却資産の特例(30万未満の資産は一括経費化できる等)の適用可。

家族従業員の給与は届出の範囲内であれば支給可(ただし税務上の適正額を超えると認められない。)等

・ デメリット

(デメリットというほどではないが)期限までに青色承認申請の届出が必要。

記帳が煩雑である。

<65万控除>

正規の簿記の原則(一般的に複式簿記)により記帳を行わなければならない。

現金100/売上100、仕入50/現金50 ‥全て取引について仕訳を起こし総勘定元帳、試算表、決算書(貸借対照表・損益計算書)等の書類を作成。

<10万控除>

複式簿記でなくて良いが現金出納帳、売掛帳、買掛帳、経費帳、固定資産台帳の簡易帳簿の作成が必要。

※ 青白関係なく帳簿書類の保存義務があります。(7年、5年)

どれを選択するかは個々の状況によるかと思います(事業等の状況、手間・コスト等)ので気になる方はご相談ください。

また節税メリットはもちろんの事、記帳し帳簿書類を確認する事で御自身の事業の経営状況・資金繰り等の把握が可能となります。

会計ソフトで手軽に入力は可能ですが税務・会計の判断等は専門家でないと出来ない事も多々あります。

これから起業される方、事業発展をお考えの方、些細な事でも結構です。ご相談下さい。大阪、京都、神戸、奈良/枚方(樟葉)、交野、寝屋川、高槻、八幡

30代税理士 竹下 和彦

起業時・法人設立時に適用しやすい? 所得拡大促進税制②

具体例をあげて説明致します。

① 時期

26年3月決算の中小企業

② 国内雇用者(役員を除く従業員・日雇い労働者含む)に給与、賞与等5,000万円を支給。(雇用者給与等支給額 26年3月期)

(平均給与等支給額)

日雇い労働者に対する支給額 500万円

5,000万円-500万円=4,500万円

年間の雇用者数 月12人 (うち日雇い労働者2人とする。)(毎月人数の変動はないものとする。)

(12人-2人)×12月=120人

4,500万円÷120人=37.5万円

(基準雇用者給与支給額)25年3月期 4,500万円

(雇用者給与等支給増加額)

5,000万円-4,500万円=500万円

(適用事業年度の雇用給与等支給額-基準雇用給与等支給額)

(比較雇用者給与等支給額)

4,500万円(25年3月期 ※ 毎年変わります。)

(比較平均給与等支給額)

日雇い労働者に対する支給額 450万円

4,500万円-450万円=4,050万円

年間の雇用者数 月10人 (うち日雇い労働者1人とする。)(毎月人数の変動はないものとする。)

(10人-1人)×12月=108人

4,050万円÷108人=37.5万円

(税額控除適用前法人税) 500万円

③ 要件

【要件①】雇用者給与等支給増加額の基準雇用者給与等支給額に対する割合が5%以上であること

500万円/4,500万円=11.1%≧5%

【要件②】雇用者給与等支給額が比較雇用者給与等支給額以上であること

5,000万円≧4,500万円

【要件③】平均給与等支給額が比較平均給与等支給額以上であること

37.5万円≧37.5万円

④ 税額控除額

500万円×10%=50万円≦500万円×20%=100万円

と50万円の税金が安くなります。

題名にもありますように雇用促進税制と異なり起業時・法人設立時(初年度)から適用が可能です。

事業開始から1年目、2年目あたりは従業員様を雇用する機会が多いかと思います。

??

ただし、前期の給与額を使用するので1年目は適用できないのでは??

→ 1年目の基準雇用者給与支給額は、事業を開始した事業年度の雇用者給与等支給額の70%に相当する金額とする

という特例があります。

(ただし、事業を開始した事業年度の月数が適用事業年度の月数と異なる場合は12か月あったものとして計算します。)

25年7月に3月決算法人を設立し1,000万円支給した場合:1,000万円×12/9×70%=933.3万円

25年4月設立の3月決算法人であれば 1,000万円×70%=700万円

12か月の事業年度であれば何もせずとも30%給料を増やした計算になるので適用が受けやすくなるのがお分かりかと思います。

(700万円→1,000万円)

なお本制度は助成金との併用は可能ですが、雇用促進税制とは選択適用となります。

開業、法人設立1から2期目の個人事業主様、法人様は特に制度が適用できるか検討してみてはいかがでしょうか?

制度について不明点等ありましたらお気軽にご質問等くださいませ。

大阪、京都、神戸、奈良/枚方(樟葉)、交野、寝屋川、高槻、八幡

30代税理士 竹下 和彦

起業時・法人設立時に適用しやすい? 所得拡大促進税制①

平成25年税制改正で個人所得の拡大を目的とした「所得拡大促進税制」が創設されました。

以前からある似たような優遇税制として「雇用促進税制」があります。

こちらは「雇用」を目的した税制で雇用者数×40万円の税金を安くしてくれるという優れものなのですが

(税額変更 以前は40万円が20万円でした。

法人 平成25年4月1日から平成26年3月31日までに開始する事業年度、

個人 平成26年1月1日から12月31日までの各年)

事業主都合による退職がない、事業年度中に雇用者(雇用保険一般被保険者)数を5人以上(中小企業は2人以上)かつ10%以上増加させる、

事前にハローワークに届出が必要

等

要件が厳しい、事前届出が面倒、等使い勝手が悪い?税制と言われてきました。

顧問先様の大勢を占める中小企業で年間2名従業員を純増するのは新規事業を始める会社等一部に限られるかと思います。

また2人以上は満たしても10%以上増加の要件もなかなかです。

100人雇用保険被保険者の従業員がいる会社では年間10人以上純増しないと要件を満たさない事になります。

(この税制をうまく活用された企業様もいらっしゃる反面、10%の壁に阻まれてて適用を断念した企業様も多くいらっしゃいます。

ご面倒な手続きをしていただいたにも関わらず結局…というパターンです。)

一方、「所得拡大促進税制」は

要件は簡単ではないのですが(報道にある通り今後、要件の給与増加率の5%を2から3%に引き下げる可能性もあるようです。)

雇用促進税制より、特に起業された個人事業主様・法人様にとって活用しやすい税制ではないかと思います。

(事前の面倒な手続きも不要です。)

(内容)

会社や個人事業主が従業員に対して支給する給与が一定額増加すると増加額の10%の税金が安くなるという制度です。

① 時期

平成25年4月1日から平成28年3月31 日までの期間内に開始する各事業年度

(個人事業主の場合は、平成26年1月1日から平成28年12月31日までの各年。)

② 誰に給与を支給

国内雇用者

③ 満たすべき要件

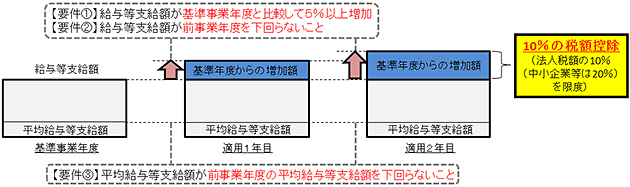

【要件①】雇用者給与等支給増加額の基準雇用者給与等支給額に対する割合が5%以上であること

【要件②】雇用者給与等支給額が比較雇用者給与等支給額以上であること

【要件③】平均給与等支給額が比較平均給与等支給額以上であること

詳細は下記で説明致しますが「基準:法人は平成24年度、個人は平成25年度(新規開業された法人、個人はその事業年度)(固定)」

「比較:適用を受ける事業年度の前事業年度(毎期変動)」

とお読み下さい。

④ 要件を満たすと

雇用者給与等支給増加額の10%の税額控除ができる制度です。

限度額があります。その適用事業年度における法人税の額(個人事業主の場合は、所得税の額)の10% (中小企業の場合は、20%)

経済産業省ホームページより

何やら聞きなれない用語がたくさん出てきてわかりにくいですね。

ひとつひとつ用語の解説を致します。

(国内雇用者)

通常は日本で勤務されている役員を除く従業員と考えていただいて結構です。

法人又は個人事業主の使用人のうち法人又は個人事業主の有する国内の事業所に勤務する雇用者 (当該法人又は個人事業主の国内に所在

する事業所につき作成された賃金台帳に記載された者)をいい、 雇用保険一般被保険者でない者も含みます。

※ 雇用促進税制は雇用保険一般被保険者が対象です。

ただし、役員の特殊関係者や使用人兼務役員(使用人兼務役員の特殊関係者を含みます。)は、使用人から除きます。

例

① 役員の親族

② 役員と婚姻の届出をしていないが事実上婚姻関係と同様の事情にある者

③ 上記①、②以外の者で役員から生計の支援を受けているもの

④ 上記②、③の者と生計を一にするこれらの者の親族

※注1 パートや日雇い労働者、アルバイトについても基本的に使用人に含めます。

※注2 海外赴任者については、国内の事業所に勤務していないため国内雇用者には含まれません。

(雇用者給与等支給額)

上記の国内雇用者に対する給料や賞与等と考えていただいて結構です。

国内雇用者に対して支給する俸給、給料、賃金、歳費及び賞与並びにこれらの性質を有する給与の額で、当該適用事業年度において損金算 入される金額をいいます。(退職手当は除きます。)

(基準雇用者給与支給額)

平成25年4月1日以後に開始する各事業年度のうち最も古い事業年度の前事業年度の雇用者給与等支給額をいいます。

平成25年4月1日より前に事業を行っている法人の場合、平成24年度(個人事業主の場合は、平成25年)の雇用者給与等支給額をいいます。

例)

25年3月決算法人様 (以下全て末日1年決算法人とします。)

24年4月1日から25年3月31日

25年9月決算法人様

24年10月1日から25年9月30日

個人事業主様

25年1月1日から25年12月31日

基準事業年度の月数と当該適用事業年度の月数とが異なる場合、基準事業年度の雇用者給与等支給額に当該適用事業年度の月数を乗じてこれを基準事業年度の月数で除して計算した金額を基準雇用者給与等支給額とします。

(通常の1年決算の場合気にしていただかなくて結構です。)

(雇用者給与等支給増加額)

適用事業年度の雇用者給与等支給額から基準雇用者給与等支給額を引いた金額です。

(比較雇用者給与等支給額)

適用事業年度の前事業年度の雇用者給与等支給額をいいます。

前事業年度の月数と当該適用事業年度の月数とが異なる場合、当該前適用事業年度の雇用者給与等支給額に当該適用事業年度の月数を乗じてこれを当該前事業年度の月数で除して計算した金額を比較雇用者給与等支給額とします。

(平均給与等支給額)

(比較平均給与等支給額)

ともに日雇い労働者に対する支給額、日雇い労働者数を除いて計算します。

ア)雇用者給与等支給額-日雇い労働者に支払った給与等支給額

イ)年間の雇用者数-年間の日雇い労働者数

ア)÷イ)

(平均給与等支給額)

雇用者給与等支給額から日々雇い入れられる者に係る金額を控除した金額を、適用事業年度における給与等の月別支給対象者(当該適用事業年度に含まれる各月ごとの給与等の支給の対象となる国内雇用者のうち日々雇い入れられる者を除きます。)の数を合計した数で除して計算した金額。

(比較平均給与等支給額)

比較雇用者給与等支給額から日々雇い入れられる者に係る金額を控除した金額を、前事業年度における給与等の月別支給対象者(当該前事業年度に含まれる各月ごとの給与等の支給の対象となる国内雇用者のうち日々雇い入れられる者を除きます。)の数を合計した数で除した金額。 ただし、当該前事業年度がない場合(新たに事業を開始した場合)は、月別支給対象者数は1とします。

→ パート②では具体例をあげて説明させていただきます。

大阪、京都、神戸、奈良/枚方(樟葉)、交野、寝屋川、高槻、八幡

30代税理士 竹下 和彦

一人親方等に対する支給は給与か外注費か?

8月6日から本日まで税理士試験が行われました。

受験生の皆様1年間お疲れ様でした。

8月はゆっくり休んでいただき9月から新たなステージで実務、勉強等頑張ってください。

税理士受験生はこの時期が就職活動のピークです。

この灼熱の中、ジャケット・ネクタイ着用、汗だらだらで面接を受けた事も懐かしい思い出です。

給与か外注費か?

今も昔もよくお客様から相談を受け、また税務調査でも度々焦点となります。

期中、一人親方等に対して「外注費」処理をしていて税務調査で「給与」修正の指示を受けた場合

「消費税の仕入れ税額控除の否認(課税仕入れ→不課税仕入れ)」

「源泉所得税の徴収漏れ」

のWパンチとなります。

(さらに延滞税等も課せられます。)

では、「外注費(事業所得)」「給与(給与所得)」の線引きというと基本的には

「請負契約に基づいて受ける役務提供の対価は外注費(事業所得)」

「雇用契約に基づいて受ける役務提供の対価は給与(給与所得)」

となります。

請負(民法632条)

当事者の一方がある仕事を完成することを約し、相手方がその仕事の結果に対してその報酬を支払うことを約することによって、その効力を生ずる。

雇用(民法623条)

当事者の一方が相手方に対して労働に従事することを約し、相手方がこれに対してその報酬を与えることを約することによって、その効力を生ずる。

では、形式的に請負契約書を作成すれば事業所得になるのか? というとそうではありません。

税務上は形式+実質で判断します。

実務上、外注費(事業所得)として認められるのは以下を満たす場合と言われます。

・自己責任であること

・営利性があること

・反復継続性があること

具体的には

・ 他人が代替して業務の遂行、役務の提供が可能か。(可能であれば請負:外注)

・ 作業時間が指定されている、報酬が時間を単位として計算されるなど時間的な拘束を受けるか。(受ける場合は雇用:給与)

・ 作業の具体的な内容や方法について報酬の支払者から指揮監督を受けるか。(受ける場合は雇用:給与)

・ まだ引渡しを了しない完成品が不可抗力のため滅失するなどした場合において、自らの権利として既に遂行した業務の報酬の支払を請求できるか。(請求できる場合は雇用:給与)

・ 材料又は用具等を報酬の支払者から供与されているか。(供与される場合は雇用:給与)

等を勘案して判断する事になります。

また、形式的にも「請負契約書」の作成や「受注者の計算の基発行した請求書に対して支払う」等の要件を満たす事も重要となります。

気になる方は一度ご相談下さいませ。

(根拠条文等:興味のある方のみご一読下さい。)

所得税法上、事業所得・給与所得の基準に係る明文規定等はありません。

給与所得(所得税法第28条第1項)

ただし最高裁の昭和56年4月24日判決で以下のように述べられています。

事業所得とは、自己の計算と危険において独立して営まれ、営利性、有償性を有し、かつ反復継続して遂行する意思と社会的地位とが客観的に認められる業務から生ずる所得をいいます。

給与所得とは、雇用契約又はこれに類する原因に基づき使用者の指揮命令に服して提供した労務の対価として使用者から受ける給付をいう。

なお、給与所得については、とりわけ、給与所得者との関係において何らかの空間的、時間的な拘束を受け、継続的ないし断続的に労務又は役務の提供があり、その対価として支給されるものであるかどうかが重視されなければならない。

また、消費税法の基本通達では以下のように述べられています。

個人事業者と給与所得者の区分(消費税法基本通達1-1-1)

事業者とは自己の計算において独立して事業を行う者をいうから、個人が雇用契約又はこれに準ずる契約に基づき他の者に従属し、かつ、当該他の者の計算により行われる事業に役務を提供する場合は、事業に該当しないのであるから留意する。

したがって、出来高払の給与を対価とする役務の提供は事業に該当せず、また、請負による報酬を対価とする役務の提供は事業に該当するが、支払を受けた役務の提供の対価が出来高払の給与であるか請負による報酬であるかの区分については、雇用契約又はこれに準ずる契約に基づく対価であるかどうかによるのであるから留意する。

この場合において、その区分が明らかでないときは、例えば、次の事項を総合勘案して判定するものとする。

(1) その契約に係る役務の提供の内容が他人の代替を容れるかどうか。

(2) 役務の提供に当たり事業者の指揮監督を受けるかどうか。

(3) まだ引渡しを了しない完成品が不可抗力のため滅失した場合等においても、当該個人が権利として既に提供した役務に係る報酬の請求をなすことができるかどうか。

(4) 役務の提供に係る材料又は用具等を供与されているかどうか。

参考 給与所得と事業所得の区分/外注費の課税仕入れ該当性

東京地裁平成19年11月16日判決

東京高裁平成20年4月23日判決

大阪、京都、神戸、奈良/枚方(樟葉)、交野、寝屋川、高槻、八幡

30代税理士 竹下 和彦

節税?繰延? 損をしない節税をしましょう!

私「今期、〇〇という税制が活用できますのでそれを活用する事で御社の税金が◇◇円減額できます。そのためには…」

経営者様「今期利益が出そうですが税金を安くできないでしょうか?」

これらの会話はお客様と常日頃、特に決算前になると頻繁に行われます。

節税の目的は「手元にお金を残すこと」にあると思います。

無理な節税をしたため税金は安くなったが資金繰りが悪化した、となれば本末転倒です。

税金を払う事をネガティブに考える経営者様もいらっしゃいますが、会社・事業を大きくするには資金を社外流出しつつ残りを内部留保して体力をつけていく事が大切であると考えます。

損益(もうけ)に目を向けがちになりますが貸借・資金繰り(体力)も同様、それ以上に大切となります。

とはいえ、我々は税に対するプロとして知識・経験を活用して納税者様の税金を1円でも安くする事が使命であると思います。

新しい税制を含め日々「お客様に活用できる税法はないか」とアンテナを張りながら仕事をさせていただいております。

(25年度の税制改正であれば「設備投資額が増加した場合の機械等の特別償却、税額控除」「経営改善設備を取得した場合の特別償却、税額控除」「給与支給額が増加した場合の税額控除」等があります。)

<節税の種類>

節税は大きく分けて4種類になります。

1.お金を出さずに税金を減らす方法

2.お金を出さずに税金を先送りにする方法

3.お金を出して税金を減らす方法

4.お金を出して税金を先送りにする方法

1.に関しましては、

一定の機械等を購入すると購入金額の7%が、

一定要件を満たし給与を支給すると給与支給増加額の10%が節税となる税制(税額控除)等が該当します。

これらに関しましては永久に税金を減らす事ができ有益な税制ですが、これらを受けたいがために機械購入、給与支給等を行うと3.に変化するため注意が必要です。

(必要不可欠な投資+節税という意味です。)

2.に関しましては、

上記1.の機械を購入する際、税額控除せず通常の償却+購入金額の30%を償却する税制(特別償却)等が該当します。

当期は償却額が多く節税となりますが、翌期以降の減価償却額が減少するためトータルの償却額は同じとなります。(先送りと言われる所以です。)

また、締日以降の給与額を経費にする等の方法もあります。

(例)20日締、25日支給であれば21日から末日までの給与は来月支払われますが当期の経費として計上が可能です。

ただし、翌期の最初の月の経費が減少します。(先送り)

3.に関しましては、

従業員に対する決算賞与等が該当します。

税金は減少しますが資金繰りの問題、従業員の来期以降のモチベーションの問題(今期は賞与がでたが来期は出ない、減少した等)等に注意しなければなりません。

4. に関しましては、

解約返戻金のある保険に加入する事等が該当します。

当期に関しましては節税効果が大きいですが、解約時には「解約返戻金-帳簿上積立額」相当額が課税されます。

そのため課税相当額にあたる経費(例えば退職金支給等)を充当しなければ多額の税負担を強いられる事になります。

そのため勇退時期、退職金シミュレーション等を検討する事が必須となります。

また、個人の税金(所得税)は法人税と違いその年のもうけ(所得)に応じて税率、税金が異なります。

(法人税も復興特別税や地方税等で年度年度で税率が異なる場合もありますが通常はほぼ同じです。)

税率の違いを活用した節税方法もあります。

例えば、小規模企業共済を月7万円、年間84万円掛けていたとします。

先ほど申し上げました通り所得税の税率はその年の所得(もうけ)に応じて変わります。

税率が10%の場合であれば84,000円税金が安くなりますが20%の場合であれば168,000円節税となります。

(さらに住民税は一律10%ですのでどちらの場合もさらに84,000円節税となります。)

10%の場合:84万円支払-84,000円所得税節税-84,000円住民税節税=実質支出額 672,000円

20%の場合:84万円支払-168,000円所得税節税-84,000円住民税節税=実質支出額 588,000円

(小規模企業共済は掛金を原資に将来勇退等された際の退職金や年金となります。支出時だけでなく受取時も税優遇を受ける事ができます。)

いかがでしょうか?

同じ84万円を支払っているのに節税額が変わります。

手続きは多少面倒臭いですが利益が多く出ている時に掛金を増やして、反対の年には掛金を減額するといった事も可能です。

(利益がでないと節税効果が出ない事もありえるためです。)

また起業される際、事業開始前の経費を「開業費」として好きな時に償却(経費化)できますが初年度に全額行う必要はありません。

一般的に開業初年度から期が進むにつれて利益が増加していくかと思いますので、期を見て償却する事が大きな節税となります。

詳しいご説明・ご提案は個別にさせていただきます。

ただし冒頭でも申し上げました通り、当事務所では節税のみに目を向けるのではなく、必要な設備・人材等に投資をし事業が発展していくご提案・サポートを重視しております。

大阪、京都、神戸、奈良/枚方(樟葉)、交野、寝屋川、高槻、八幡

30代税理士 竹下 和彦

交際費が変わりました! 改正点と税務調査における注意点

交際費が年間800万円まで経費に!!

サッカー コンフェデレーションズカップ、残念でした。

今回のザック采配には?の部分が多々あり消化不良の形となりました。

守備の立て直し、新戦力の台頭に期待し1年後のワールドカップはベスト8以上の成績をあげてくれる事を切に願っております!!

さて、スポーツバーをはじめビアガーデン等ビールのおいしい季節となりました。

(ただ私は飲めるほうではありませんが雰囲気は好きです。)

そこで今回のテーマは「交際費」です。(飲食に限った話ではないですが。。)

25年の税制改正の目玉の一つですでにご存知の方も多いかと思います。

今回は交際費の改正点と税務調査における注意点についてお話させていただきます。

1) 以前の交際費の制度と今回の改正点について

今まで>

中小法人が支出する交際費のうち600万円に達するまでの金額の90%を経費にすることが出来ました。

(中小法人とは資本金が1億円以下の会社で一般の税理士事務所が担当させていただく会社様の大部分は該当するかと思います。)

例)1年間で600万円を交際費として使ったとすると、90%の540万円までは経費となり、残りの60万円は経費にはならず税金計算の対象(課税所得)と

なっていました。

改正>

中小法人が支出する交際費のうち800万円に達するまでの金額の100%を経費にできるようになりました。

例)1年間で600万円を交際費として使ったとすると、600万円全額が経費となります。

また、交際費が1,000万円であるとすると今までは540万円が経費に、460万円は税金計算の対象であったものが

今回の改正で800万円が経費に、200万円が税金計算の対象となります。

2) 適用時期(いつからですか?)

平成25年4月1日以後に開始する事業年度分の法人税について適用されます。

注意してください!25年4月からではありません!!

① 3月決算の会社につきましては25年4月からこの制度が適用されますが、例えば7月決算法人は今回の決算につきましては今まで 通りの制度のままです。

今の事業年度は24年8月1日開始であるため今回の改正は対象外です。(「平成24年4月1日以後に開始する事業年度」に該当します。)

新しい事業年度は25年8月1日開始であるため改正の対象となります。(「平成25年4月1日以後に開始する事業年度」に該当します。)

② 改正の時期は「平成26年3月31日までの間に開始する事業年度において適用」とあります。

3月決算法人の場合、25年4月から26年3月までの決算は年800万円までは経費となりますが来年の26年4月からの事業年度はこの制度がどうなるかは未定です。

今後の経済状況等に応じて延長するかどうかが決まります。

3) 改正の趣旨

飲食店を中心に消費を促し経済を活性化させる事を意図しております。

ここまでは一般的に言われていることですが、私は税務調査での交際費の見方が変わると考えております。

4) 税務調査での注意点

先に触れました通り、今までは交際費の600万円に達するまでの金額の10%と600万円を超える部分は経費としては認められませんでした。

そのため税務調査では「交際費か交際費でないか」が問題視されていました。

例えば得意先との飲食にも関わらず会議費や福利厚生等で計上している場合は税務上は交際費として修正を強いられます。

(1人あたり5,000円以下の飲食交際費の話は今回は無視します。)

今回の改正では、乱暴な言い方をさせていただくと税務上では交際費でも会議費、福利厚生でも同じ「経費」(税務上は「損金」といいます。)です。

(会計上は問題があります。)

ちなみに、個人事業者の交際費は今までもすべて経費となっていました。

個人事業者の税務調査の焦点は「事業に必要な経費か私的な費用か」です。

法人の税務調査もこの流れになるかと思います。

あってはいけない事ですが、会社の交際費の中に家族のみでの私的な食事代、ゴルフ代等が入っていたとします。

もちろん経費でありませんので認められるものではないのですが、今までは誤って交際費として計上、結果10%は経費として処理しない

という扱いをしていたとしても(絶対にいけません!!)、 今回の改正で交際費の課税がなくなりましたので間違いなく

交際費→役員給与(賞与)

の修正になります。

本来御自身で負担すべき飲食代を会社に立て替えてもらった

→もうけ(経済的利益)に対して税金がかかります

→役員給与、臨時的な給与であるので役員賞与(役員賞与は現行法では諸手続きがないと経費としては認められません。)

→給与は源泉徴収しなければならないのですがその処理が行われていない

→飲食の交際費は消費税は税金計算上控除していましたが給与は消費税の計算上 控除できません。

つまり、法人税、源泉所得税、消費税の追加納付のトリプルパンチとなります。

税務調査では今まで以上に交際費について詳細資料を求められる事が予測されます。

中小企業の経営者様、従業員様にとって得意先、業者様等との交際費は必要不可欠なものです。

今回の改正点と注意点を頭に入れつつ上手く活用していただければと思います。

大阪、京都、神戸、奈良/枚方(樟葉)、交野、寝屋川、高槻、八幡

30代税理士 竹下 和彦

Newer Entries »