Archive for the ‘相続・贈与・事業承継’ Category

このようなサービスも行っております!(通常の税務会計だけでない会計事務所)

弊所は、通常の税務会計のみならず下記のサービスを提供させていただいております。

顧問先様専用ページによる助成金等の情報、契約書、就業規則等の雛形の提供

弊所顧問先様に専用ページを提供させていただきます。

「経営サポート」にて各種契約書、就業規則等の雛形の提供や資金繰り、税務会計等の情報提供をさせていただきます。

また、「電子会議室」「共有フォルダ」を用いる事でメール、データのやりとりがスムーズになります。

(メール、データを送った送っていないのトラブルも防げます。)

デモ画面

※ 一般向け、病医院向けとあります。

経営に役立つニュースレターの提供

一般の税務のみならず医療、介護の最新情報・データ等を毎月提供させていただきます。

※ 一般版、医療版、介護・福祉版 とあります。

医業顧客の収入分析資料の提供

自医院の診療収入推移、全国・都道府県平均との比較、患者数・単価の分析等、診療報酬データベースを用い通常の試算表に加え収入分析資料を提供させていただきます。

医業DBサンプル

操作簡単、更新不要かつ安価なクラウド型給与ソフトの提供

弊所顧問先様には必要の際は操作簡単な給与ソフト「たのしい給与計算」を提供させていただきます。

(別途料金を頂戴致します。)

更新不要のため税や社会保険の料率等の変更にも対応、またクラウド型のため弊所でいつでも閲覧可能でご質問等にも即対応させていただきます。

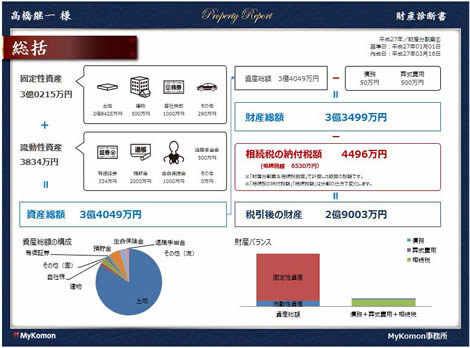

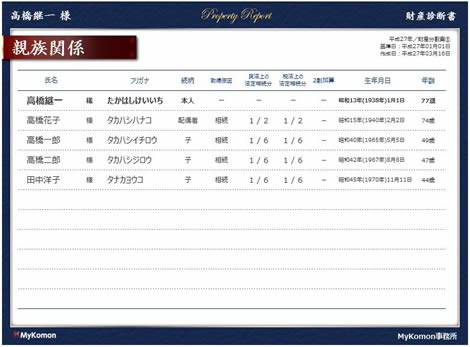

相続税試算はシンプルかつわかりやすい資料を提供

相続税試算は図を用いてシンプルかつわかりやすさを重視しております。

これらを基に現状分析・対策等を行っていきます。

(別途料金を頂戴致します。)

上記以外にも決算予測・対策や単年度・中長期計画策定、クラウド会計導入・指導ももちろんさせていただいております。

大阪、京都、兵庫、奈良、滋賀等の近畿圏を中心に全国のお客様に税務会計以外にこれらのサービスの提供をさせていただいております。

確定申告の時期が近づいて参りました。新規開業、法人成り(会社設立)、税理士変更等のお問い合わせはお気軽にお申し付けください。

大阪・京都・神戸・奈良・滋賀/新規開業・法人設立・クラウド会計導入・資金繰り見直し・税理士変更

30代税理士 竹下 和彦

相続セミナー:争族にしないための相続対策~相続の法務と税務~

所得税の確定申告が終わりました。

大変有難い事に、昨年の段階から個人の納税者様や12月決算法人様のご依頼が増え、例年以上に忙しくさせていただきました。

年一回の確定申告のみのご依頼より、月次の契約をさせていただいた方が対策も打ちやすいですし(決算期末を過ぎてからではどうする事もできない事が多々あります。)、来期の計画・中長期的な計画の打合せ等もできますし、何より申告期限間際でバタバタしないかと思いますので月次の顧問契約をお勧め致します。

自身の確定申告も終え、色々と思うところもありました。

(収穫や課題等)

これらを踏まえ、新年度色々トライしていこうと考えております。

話は変わりますが、4月16日に竜華土建工業株式会社様主催のセミナーに講師として参加させていただきます。

テーマは 「争族にしないための相続対策~相続の法務と税務」です。

第14回 やお資産活用勉強会

日頃、仲良くさせていただいている弁護士法人 経営創輝のパートナー弁護士の田中 智晴先生と共同セミナーという事で私自身も楽しみにしております。

個別相談会の時間もあるとの事ですので弁護士、税理士に相談したいという方は是非是非参加していただければと思います。

(場所は八尾市になります。)

大阪府(枚方市、寝屋川市、大阪市内他)、京都府(八幡市、京都市内他)

兵庫県(神戸市内他)、奈良県(生駒市、奈良市内他)、滋賀県(大津市他)

30代税理士 竹下 和彦

小規模宅地等の特例改正 (平成26年1月1日以後相続分)

相続財産の中に被相続人(お亡くなりになった方)の事業や居住の用等のために相続開始直前において使用していた宅地があり一定の要件を満たせば、相続財産の価格(課税価額)を減額する特例(小規模宅地等の特例)があります。

http://www.nta.go.jp/taxanswer/sozoku/4124.htm

例えば1億円の居住用の土地をお持ちで一定の要件を満たすと相続税の計算上、評価を80%減額し2,000万円の評価となります。(対象がこの土地のみであれば240㎡まで、平成27年から330㎡までに拡大)

平成25年税制改正で減額の対象となる面積が拡大(例:居住用240㎡→330㎡、事業・居住用で特例の併用可 最大730㎡ 等)されましたがこれは平成27年1月1日以後の相続から適用です。

今回は、平成26年1月1日開始以後相続における小規模宅地等の特例の重要な改正点を2つ紹介させていただきます。

① 二世帯住宅の適用要件緩和

自宅が2世帯住宅の場合で子が相続する場合を想像して下さい。

以前は建物内部で互いに行き来できる構造でないと同居とみなされず小規模宅地等の特例対象外であったのですが(一定の場合を除く。)平成26年からは構造にかかわらず対象となります。

ただし、二世帯で親子が区分所有登記をしている場合、親の居住用部分のみが特例が適用され子居住部分には適用対象外となります。

面積が親子同一の場合、先ほどの例であれば1億円の土地が4,000万円の減額しか受けず6,000万円の評価となります。(1億円-1億円×1/2×80%)

特例の適用を最大限受けようとするのであれば共有登記が有利となります。

※ 区分所有:ひとつの財産が複数に区分されていてそれぞれが独立している状態

※ 共有:ひとつの財産を複数の人が共同保有している状態

また、二世帯で住んでいた子供世帯が転勤となり家族で転居しその後親が亡くなった場合は同居とはみなされず適用対象外となります。

子が家族を残して単身赴任していれば子の家族のいる自宅は二世帯住宅となり適用対象となる(ただし転勤という特殊事情が解消すれば自宅に戻って家族と同居する等の要件が必要)ので特例検討の際はご注意下さい。

② 老人ホームに入所した場合の適用要件の緩和

老人ホームに入所したことで被相続人(お亡くなりになった方)が住まなくなった自宅の敷地は本来は相続開始直前において被相続人が住んでいないため特例の対象外でしたが、改正で次の要件を満たす場合住んでいたものとして特例の適用を受ける事ができるようになりました。

ア)介護が必要であるため入所したものである事

イ)自宅を貸付の用に供していない事

※ 終身利用権を使用しても適用可能

こちらも要件が緩和したのですが

イ)の貸付の用に供してしまうと居住要件を満たさず適用対象外となるためご注意下さい。

大阪、京都、神戸、奈良/枚方(樟葉)、交野、寝屋川、高槻、八幡

30代税理士 竹下 和彦

教育資金贈与(1,500万円非課税)は有効か?

平成25年度税制改正で創設された「直系尊属から教育資金の一括贈与を受けた場合の贈与税の非課税」

孫や子に贈る教育資金の贈与税が非課税になる商品を、信託銀行をはじめとして地方銀行、メガバンク、証券会社等が順次取り扱い始めています。

相続対策の一環として富裕層を中心に注目を集めています。

後日説明させていただくNISA(ニーサ)<少額投資非課税制度(日本版ISA)>とともに金融機関が窓口となるこの税制ですが、メリット、デメリットは?

口座開設の前に一度税理士さんに相談していただければと思います。

(「教育資金非課税申告書」他を見ましたが税理士署名の欄がありません。。 金融機関経由税務署行きとなります。

最終贈与税の申告が必要な際は税理士が税務代理するので贈与の状況は都度把握する必要があります。)

制度のあらまし、教育資金の範囲、Q&A他(国税庁HPより) http://www.nta.go.jp/shiraberu/ippanjoho/pamph/sozoku-zoyo/201304/01.htm

同上 (文部科学省HPより) http://www.mext.go.jp/a_menu/kaikei/zeisei/1332772.htm

<1> 教育資金贈与 概要 (詳細は割愛致します。)

平成25年4月1日から平成27年12月31日までの間に、金融機関で契約に基づき教育資金口座を開設し父母や祖父母等から子や孫等に教育資金を贈与した場合、金融機関へ所定の手続きをすれば一括贈与でも1,500万円まで税金(贈与税)がかからないというものです。

(受け取る人一人につき1,500万円までです。祖父、祖母それぞれから1,500万円贈与を受けても非課税は1,500万円です。)

学校以外の学習塾やスポーツ等の習い事は1,500万円のうち500万円まで税金がかかりません。

受け取った人が30歳になる等すれば契約が終了します。その際一括贈与した金額から教育資金として使った金額の差額が贈与税の対象となり申告・納付する必要が生じます。

<2> 一括贈与?うちは都度都度教育費を贈与しているけど税金払っていませんよ?

相続税法では、親子間等において、生活費または教育費に充てるためにした贈与により取得した財産のうち通常必要と認められる部分の金額について贈与税を非課税にすることとしています。

これは以前から法律で定められており今回の教育資金贈与と違い細かい手続きを必要としません。

??

1と2は何が違うの? 2でいいのでは?

<3> 教育資金贈与を行うメリット

平たく言うと「相続対策」です。

① 一括贈与をするとその時点で相続財産の対象から外れます。

万が一贈与した祖父母(と仮定します。)に相続が発生しその時点で教育資金の全部または一部が使われてなくても、です。

(通常は相続開始前3年以内の贈与財産は相続税の計算の対象となります。)

(受け取った人が30歳に達した際、教育資金口座の積み残し分があり3年以内に贈与した人に相続が発生すると相続財産の対象になります。

精算課税を適用していれば、等ありますが今回は割愛致します。)

② 1,500万円の教育資金贈与の枠+暦年贈与が活用できます。

暦年贈与とは1年間の贈与で贈与を受けた財産の価額の合計額に応じて税金が発生します。毎年 年間110万円までは贈与税が発生しません。

相続財産を多くお持ちの資産家の方についてはこの制度を活用することで相続財産を減額する事が可能です。

<4> 当然デメリットもあります。

① 非課税を受けるための手続きが面倒

開始手続きはそうでもないと思いますが、教育資金を贈与すると一定期間ごとに金融機関に領収書(原則原本)の提出が必要となり管理を含め煩わしい手続きが生じます。

(金融機関、税務署の管理も大変そうですね。。)

② 現段階できちんとした教育資金計画をたてる必要があります。

1で触れましたが受け取った人が30歳に達する等した時、残金が残っていると多額の贈与税が課せられる可能性が生じます。

現時点での教育資金を中心としたライフプランを検討する必要が生じます。

(公立・私立・学部・いつから等)

ライフプランを立てて将来設計する事はすばらしい事です。

が当然都度修正していく事が必要となります。

一方、教育資金の追加は現段階では平成27年12月31日までですので実質修正できず先を見据えた贈与を行わなければなりません。

3のメリットを活用すべく、贈与税がかからない確実に必要である最低限の金額を贈与する方が賢明かもしれません。

贈与税を払うのは渡した人ではなく受け取った人(子・孫)です!!

<5> 最後に

このようにメリット・デメリットがあるので個々人の事情に応じてアドバイスさせていただきます。

私自身のお客様に関しましても

「詳しく説明してくれ」、とおっしゃる人もいれば「使い勝手が悪いなぁ、通常の非課税の贈与でいいや」とおっしゃる人等様々です。

ここで全ての説明をさせていただく事はできませんので参考HPを参照していただくか、竹下までご質問していただければと思います。

大阪、京都、神戸、奈良/枚方(樟葉)、交野、寝屋川、高槻、八幡

30代税理士 竹下 和彦